Ликвидность облигаций представляет собой скорость реализации определенного актива. Другими словами, это период времени, за который актив можно превратить в денежные средства. К примеру, акции или фьючерсные контракты – это актив, который отличается более высокой ликвидностью. Депозитные вклады или недвижимое имущество являются менее ликвидным инструментом. Примерно посередине находятся облигации.

Ликвидность облигаций представляет собой скорость реализации определенного актива. Другими словами, это период времени, за который актив можно превратить в денежные средства. К примеру, акции или фьючерсные контракты – это актив, который отличается более высокой ликвидностью. Депозитные вклады или недвижимое имущество являются менее ликвидным инструментом. Примерно посередине находятся облигации.

При рассмотрении котировок акций Сбербанка можно увидеть, как отличается он от котировок облигаций. То же самое касается фьючерсного контракта на индекс РТС. Эти активы отличаются самой высокой ликвидностью на биржевой площадке ММВБ. По ним за одну секунду осуществляется несколько сделок. В то же время сделки по облигациям, к примеру, ОФЗ осуществляются каждый час или полчаса. Частота сделок зависит от компании-эмитента. Это и есть один из ответов на вопрос, как определить ликвидность облигаций.

Почему данный актив считается ликвидным?

Стоит отметить, что облигации являются достаточно ликвидным активом. Объемы торгов по ним намного превышают объемы торгов по другим ценным бумагам, в том числе и акциям.

Стоит отметить, что облигации являются достаточно ликвидным активом. Объемы торгов по ним намного превышают объемы торгов по другим ценным бумагам, в том числе и акциям.

По облигациям ОФЗ и бумагам 1-го эшелона наименьший лот у крупных инвесторов составляет 10 миллионов рублей. Это говорит о том, что сумма сделки между крупными участниками рынка не должна быть менее указанной суммы денежных средств.

Это совсем не означает, что инвестор должен иметь минимальную сумму 10 миллионов рублей для покупки какой-либо одной облигации. Если он пожелает приобрести десять бумаг по цене 10 тысяч рублей, он вполне может сделать это.

Рассмотрим наглядный пример: Какой-либо банк решил выкупить у второго банка облигации ПАО «НК «Роснефть» на сумму 10 миллионов рублей. В телефонном режиме они провели переговоры и договорились о стоимости сделки. Если они не пришли к согласию, то размещают заявки в стакан котировок одновременно с прочими участниками и ожидают выгодного предложения. Являюсь крупными участниками торгов, они поспособствуют сужению диапазона, в котором осуществляется торговля данным активом. При выставлении заявки внутри спреда, ее исполнение происходит достаточно быстро.

Разумеется, это не гарантировано, однако, с выгодными ценными бумагами это происходит довольно часто.

Разумеется, это не гарантировано, однако, с выгодными ценными бумагами это происходит довольно часто.

Если у участника торгов есть возможность незначительно уступить в цене, актив обязательно купят/продадут – все дело в объемах торгов.

Рассмотрим ситуацию с ухудшением кредитоспособности компании-эмитента, при этом, если ликвидность облигации не уменьшится, к примеру, по причинам спекулятивного характера. Тогда стоимость бумаги упадет. Допустим, участнику рынка нет необходимости в продаже актива для превращения его в денежные средства. Если он предполагает, что кредитоспособность эмитента не будет идти на спад, то без проблем можно оставаться в сделке и ожидать срока погашения облигации. Если же есть предположение, что платежеспособность компании-эмитента снизится, придется осуществлять убыточную продажу в связи с изменившейся стоимостью ценной бумаги.

Если говорить о высоколиквидных акциях и облигациях, в любой момент времени существует возможность превращения их в деньги.

Чтобы иметь возможность вернуть назад свои средства без убытков, с учетом накопленного дохода по купонной ставке, важно, чтобы стоимость ценной бумаги оставалась неизменной.

Рассмотрим, как определяется ликвидность облигаций. Пример актива с низкой волатильностью на графике выглядит следующим образом:

Такой график представлен практически в виде прямой линии, что свидетельствует о ликвидности и низкой волатильности. Если участник торгов пожелает совершить продажу актива, он сделает это по цене, приближенной к стоимости покупки с учетом накопленного купонного дохода. При этом такая сделка сопряжена с минимальным риском, однако, доходность ее также будет низкая.

Такой график представлен практически в виде прямой линии, что свидетельствует о ликвидности и низкой волатильности. Если участник торгов пожелает совершить продажу актива, он сделает это по цене, приближенной к стоимости покупки с учетом накопленного купонного дохода. При этом такая сделка сопряжена с минимальным риском, однако, доходность ее также будет низкая.

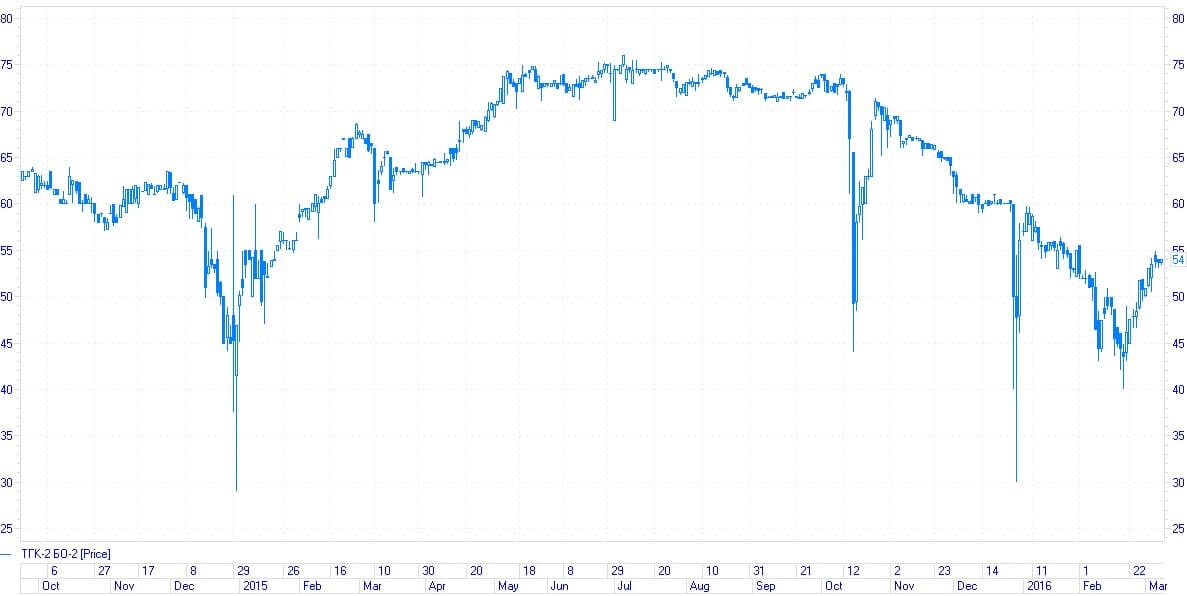

При высокой ликвидности облигации, а также с учетом ее волатильности, график будет выглядеть таким образом:

Это говорит о том, что инвестор приобретет актив по одной стоимости, но, вероятнее всего, продаст уже по другой. Такая сделка сопряжена с более высоким риском, при этом и доходность ее тоже может быть намного больше.

Это говорит о том, что инвестор приобретет актив по одной стоимости, но, вероятнее всего, продаст уже по другой. Такая сделка сопряжена с более высоким риском, при этом и доходность ее тоже может быть намного больше.

Таким образом, чтобы сохранить капитал, целесообразно приобретать бумаги компаний-эмитентов с неизменным уровнем кредитоспособности, которые незначительно реагируют на колебания процентных ставок Центробанка.

Таким образом, чтобы сохранить капитал, целесообразно приобретать бумаги компаний-эмитентов с неизменным уровнем кредитоспособности, которые незначительно реагируют на колебания процентных ставок Центробанка.

Заключение

Облигации являются довольно ликвидным активом. Если предусмотреть вариант, когда в перспективе могут понадобиться денежные средства, чтобы получить их от продажи этого вида ценных бумаг, необходимо, чтобы хотя бы часть их отличалась низкой волатильностью, а также, чтобы это были ликвидные облигации. Бумаги с низкой волатильностью являются менее доходными, но отличаются надежностью. Бумаги с высокой волатильностью либо продающиеся по сниженной стоимости сопряжены с высоким риском в связи с возможностью ухудшения кредитоспособности компании-эмитента, при этом отличаются большей доходностью.

Показателем состояния рынка является фондовый индекс, рассчитанный на основании пакета наиболее ликвидных облигаций. Он позволяет произвести оценку состояния рынка ценных бумаг в целом, а также в текущем экономическом цикле.