Компании разной величины дают в свою очередь различный потенциал для торговли. Есть несколько вариантов, позволяющих сравнить их перспективы. Одним из способов рассчитать величину компании является ее стоимость. Поможет в этом рыночная капитализация, которая представляет собой расчет суммы стоимости ценных бумаг организации, обращающихся на рынке.

Компании разной величины дают в свою очередь различный потенциал для торговли. Есть несколько вариантов, позволяющих сравнить их перспективы. Одним из способов рассчитать величину компании является ее стоимость. Поможет в этом рыночная капитализация, которая представляет собой расчет суммы стоимости ценных бумаг организации, обращающихся на рынке.

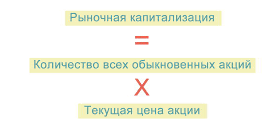

Рассмотрим, как рассчитать капитализацию. Это можно сделать с помощью формулы: число ценных бумаг, находящихся в обороте, умножить

на действующую стоимость бумаг.

на действующую стоимость бумаг.

То есть, если на предприятии обращаются 100 тысяч акций, при этом стоимость каждой составляет 10 долларов, его капитализация будет равна 1 миллион долларов. Она говорит о том, во сколько обойдется предприятию покупка его ценных бумаг по действующей стоимости. По мере повышения/уменьшения стоимости акций, капитализация также увеличивается/уменьшается.

Какие возможности дает рыночная капитализация

По цене определенной акции невозможно узнать полную стоимость компании, поскольку, компания, акции которой имеют низкую цену, в действительности может иметь более высокую стоимость, чем та, акции которой дороже, при условии большего количества ценных бумаг, находящихся в обращении.

Таким образом, рыночная капитализация бизнеса дает возможность быстрого составления мнения о нем. Причем нет необходимости изучения финансовой отчетности, суммы задолженности и эквити.

Таким образом, рыночная капитализация бизнеса дает возможность быстрого составления мнения о нем. Причем нет необходимости изучения финансовой отчетности, суммы задолженности и эквити.

Компании классифицируются исходя из рыночной капитализации, и, если инвестор знает их стоимость, он может сгруппировать различные компании для распределения инвестиций. Рассмотрим, на какие виды подразделяется капитализация компаний.

Компании, имеющие низкую рыночную капитализацию

Компании, имеющие низкую рыночную капитализацию

Рыночная стоимость таких предприятий составляет, как правило, от 500 млн долларов до 2 млрд. Чаще всего – это новые фирмы, малоизвестные, в отличие от крупных корпораций.

Их преимущества заключаются в том, что предприятия, которые имеют низкую рыночную капитализацию, открывают отличные возможности из-за невысокой стоимости своих акций. Если не считать экономически нестабильные периоды, такие предприятия могут превосходить крупные корпорации за счет наиболее высокого потенциала экономического развития.

В периоды роста экономики участники торговли могут сконцентрироваться на небольших фирмах, так как шансы на успех при таких условиях довольно большие. Также возможно повышение допустимого риска ради извлечения наиболее крупной прибыли.

В периоды роста экономики участники торговли могут сконцентрироваться на небольших фирмах, так как шансы на успех при таких условиях довольно большие. Также возможно повышение допустимого риска ради извлечения наиболее крупной прибыли.

Выгодны такие компании тем, что они дают инвестору возможность покупки или продажи ценных бумаг с наиболее активным личным участием.

К примеру, потребители продукции некоторых предприятий часто имеют больше сведений об управлении этим предприятием, поскольку они одни из тех, кто первый узнает о новой продукции и услугах. Иногда они даже могут прогнозировать предстоящие изменения за счет вовлеченности в работу этого предприятия.

Стоит помнить, что высокая волатильность стоимости ценной бумаги является знаком, а волатильность маленьких фирм позволяет упростить прогнозирование предстоящих перемен. Их низкая ликвидность говорит о том, что зачастую волатильность может быть намного выше, поэтому неожиданный рост цены может свидетельствовать о том, что другие участники торговли заинтересованы ценными бумагами данных компаний.

Предприятия с низкой рыночной капитализацией имеют и недостатки, поскольку зачастую они новые и их деятельность сопряжена с высоким риском. Шансы выхода из бизнеса у малых предприятий намного больше, чем у компаний средней величины или крупных известных корпораций.

Кроме того, они платят инвесторам довольно маленькие суммы дивидендов, поскольку им нужно вкладывать инвестиции на развитие бизнеса. Нельзя утверждать, что такие фирмы совсем не выплачивают дивиденды, однако, так как иногда они их платят для того, чтобы привлечь новых инвесторов, чаще всего регулярные выплаты маловероятны.

Если предприятие отличается низкой капитализацией акций, торговать ими может быть проблематичнее из-за низкой ликвидности, в отличие от предприятий, имеющих среднего и высшего уровней. Это связано с тем, что этими акциями торгует меньшее число трейдеров. Вследствие этого их волатильность может повыситься, что осложнит получение по ним оптимальной цены.

Компании, имеющие среднюю рыночную капитализацию

Компании, имеющие среднюю рыночную капитализацию

К таким предприятиям относятся компании с капитализацией от 2 млрд долларов до 10 млрд долларов. Иногда ими являются бывшие предприятия с высокой капитализацией, у которых упала стоимость ценных бумаг, но еще есть шанс дальнейшего роста.

Преимуществами таких компаний, является средний уровень риска. Вероятность закрытия такой компании меньше, чем у ранее рассмотренных фирм.

При достижении организацией среднего уровня капитализации, ей, в большинстве случаев, становятся доступными более крупные суммы финансирования, чем у небольших предприятий. Это большой плюс во время кризиса, охватившего экономику. Также такие компании могут развиваться за счет разработки продукции и завоевания рынка потребителей, в то время, как крупнейшие корпорации уже достигли пределов развития. Также, в отличие от малых предприятий, выплата дивидендов на таких предприятиях происходит с большей стабильностью.

Какую выгоду можно извлечь из компаний, имеющих средний уровень рыночной капитализации? Обладая вышеуказанными преимуществами, такие предприятия также имеют те же преимущества, что и фирмы с низкой капитализацией.

К примеру, когда на предприятиях со средней капитализацией происходит экономический рост, они приносят немалый доход за счет потенциала дальнейшего развития. Этот потенциал оценить намного проще, поскольку финансовая отчетность рассматриваемых фирм намного проще, ее меньше, чем подобные отчеты крупных корпораций. Это позволяет легко выяснить, какую новую продукцию в настоящее время разрабатывает предприятие, какие прогнозы в дальнейшей перспективе в плане спроса на эту продукцию.

Также предприятиям среднего размера доступно финансирование существенных объемов, по причине чего, в случае увеличения его прибыльности за счет внедрения нового продукта, трейдер, купивший ценные бумаги такой компании, сможет получить серьезную прибыль.

Также предприятиям среднего размера доступно финансирование существенных объемов, по причине чего, в случае увеличения его прибыльности за счет внедрения нового продукта, трейдер, купивший ценные бумаги такой компании, сможет получить серьезную прибыль.

Предприятия среднего уровня имеют и недостатки. Несмотря на то, что их деятельность сопряжена с меньшим риском, в отличие от небольших фирм, они также остаются наиболее рискованными, чем предприятия крупного бизнеса. Это связано с тем, что компании среднего уровня больше подвержены глобальным переменам в условиях экономики.

Вопреки их преимуществам, в вопросе, касающемся потенциального роста, перед крупными корпорациями, предприятия среднего размера могут быть застойными. Определение потенциала роста бизнеса является непростым. Также средние компании являются менее ликвидными, в отличие от предприятий высшего уровня.

Компании, имеющие высокую рыночную капитализацию

Капитализация таких предприятий превышает 10 млрд долларов. Преимущества их заключаются в том, что чаще всего инвестиции в них более безопасны для инвесторов, которые ценят стабильность получения прибыли. В основном, они осуществляют дивидендные выплаты более регулярно в отличие от рассматриваемых выше компаний.

Капитализация таких предприятий превышает 10 млрд долларов. Преимущества их заключаются в том, что чаще всего инвестиции в них более безопасны для инвесторов, которые ценят стабильность получения прибыли. В основном, они осуществляют дивидендные выплаты более регулярно в отличие от рассматриваемых выше компаний.

Крупным корпорациям доступно регулярное финансирование крупных размеров, что способствует их устойчивости в условиях экономики и волатильности. Во время экономических кризисов инвестиции в эти компании могут расти благодаря их стабильности и безопасности.

Ликвидность акций таких компаний также выше, а это способствует снижению волатильности и большой вероятности получения конкретной стоимости, по которой вы желаете торговать этими акциями.

Предприятие, достигшее такого уровня, как правило, может в дальнейшем инвестировать средства на разработку нового продукта, поскольку у продукции уже имеется бренд. Когда в публикациях известных корпораций трейдеры и инвесторы видят информацию о производстве нового продукта или разработке инновационной технологии, они с большей готовностью вкладывают в ценные бумаги этих компаний свой капитал.

Как извлечь выгоду из крупных компаний? Сделать это сложнее, чем из компаний среднего или низкого уровня. Это связано с тем, что труднее в открытом доступе найти те сведения об их деятельности, которые неизвестны тем, кто торгует их акциями.

Если трейдер хочет извлечь выгоду в процессе торговли с такими предприятиями, он должен провести детальный анализ их деятельности, чтобы понять, не являются ли они недооцененными. К примеру, некоторые известные и крупные корпорации опубликовывают достаточно большие и не до конца понятные сведения, касающиеся их деятельности и прибыльности. Участник торговли, проанализировав подробно эти данные, сможет отыскать для себя информацию, свидетельствующую о том, что предприятие недооцененное. Таким образом, он сможет получить те условия, которые нужны ему для торговли.

Предприятия с высоким уровнем капитализации имеют меньший потенциал развития, так как они уже достигли наивысшего уровня и имеют наибольшее число потребителей их продукции.

Компании с высоким уровнем рыночной капитализации имеют и недостатки. Из-за авторитетности и популярности, рыночная стоимость акций их, как правило, очень высокая. Это создает препятствие для покупки этих ценных бумаг в большом количестве.

Решив вкладывать средства в такие компании, инвестор должен помнить о рисках, которые также имеют место быть, вопреки успеху, прибыльности и эффективной работе таких предприятий. Это не гарантирует, что инвестиционный портфель с малым риском будет давать устойчивую прибыль в продолжении долгого времени.

Как пример, можно рассмотреть банки, которые раньше относились к организациям с высокой капитализацией и отличались стабильностью. И все же, после 2008 года стоимость акций большого количества банков снизилась, они перестали осуществлять дивидендные выплаты, и сама их деятельность является нестабильной из-за ситуации на рынке, которая, в частности, коснулась банковского сектора.

Как распределяется торговля между компаниями с разными уровнями рыночной капитализации

Если распределить портфель между такими предприятиями, можно предупредить ситуацию, при которой такое распределение будет однобоким. Если чрезмерно использовать только крупные корпорации, это послужит ограничением для возможного роста. Если чрезмерно использовать только маленькие фирмы, это может быть сопряжено с высокими рисками.

Если вы решили заниматься торговлей ценными бумагами и вкладывать в них инвестиции, лучше не руководствоваться единственным аспектом рынка.

Большинство инвесторов и других участников торговли считают, что лучше иметь в портфеле компании с высокой капитализацией для регулярного извлечения прибыли, однако, не забывать и про другие, с уровнем капитализации хоть и ниже, но имеющие повышенный потенциал развития и прибыльности.

Заключение

Заключение

Для того, чтобы подвести итоги вышесказанного, стоит отметить важные моменты:

- Рыночная капитализация предприятия представляет собой стоимость, расчет которой произведен на основании находящихся в обращении акций.

- Рыночная цена рассчитывается по формуле: ценные бумаги в обращении * стоимость ценных бумаг.

- Рыночная стоимость служит отражением суммы, которая требуется для приобретения компании по действующей стоимости ее ценных бумаг.

- Компании бывают с низкой, средней и высокой рыночной капитализацией.

- Компании, которые имеют низкий уровень капитализации, как правило стоят от 500 млн до 2 млрд долларов, обладают высоким потенциалом для развития, но сопровождаются повышенным риском. Выплата дивидендов осуществляется нерегулярно.

- Предприятия со средним уровнем капитализации, как правило, стоят от 2 до 10 млрд долларов, сопряжены со средними рисками и средним потенциалом для развития.

- Крупные корпорации, которые отличаются высоким уровнем капитализации, как правило, имеют стоимость более 10 млрд долларов. Они менее опасны в плане риска, дивидендные выплаты осуществляются на регулярной основе, однако, потенциал для роста у них низкий.

Если вы желаете вкладывать инвестиции в несколько предприятий или торговать акциями разных компаний, рекомендуется распределять инвестиционный портфель между ценными бумагами предприятий всех уровней рыночной капитализации.