Коэффициент дисконтирования относится к одному из главных критериев, позволяющим оценить перспективность инвестиционного проекта. Грамотное бизнес-планирование предусматривает обязательное приведение денежных потоков к текущему состоянию, поскольку важно учесть, что стоимость денег меняется с течением времени.

Коэффициент дисконтирования относится к одному из главных критериев, позволяющим оценить перспективность инвестиционного проекта. Грамотное бизнес-планирование предусматривает обязательное приведение денежных потоков к текущему состоянию, поскольку важно учесть, что стоимость денег меняется с течением времени.

Рассмотрим более детально данное понятие и способы определения его величины. Коэффициент является показателем, позволяющим определить количество денег, которое сможет получить инвестор через определенный период времени, учитывая потенциальные риски и временной фактор. Это предусматривает приведение денежных потоков в будущей перспективе к состоянию на текущий период, то есть на дату проведения расчетов.

В бизнес-планировании в приоритете всегда находятся текущие денежные потоки в отличие от денег, которые будут получены в будущей перспективе. Это связано с тем, что текущие средства можно инвестировать в другое направление и извлечь прибыль. Также возможно их размещение на депозите в банке, что дает возможность вкладчику получать проценты в фиксированном размере.

В бизнес-планировании в приоритете всегда находятся текущие денежные потоки в отличие от денег, которые будут получены в будущей перспективе. Это связано с тем, что текущие средства можно инвестировать в другое направление и извлечь прибыль. Также возможно их размещение на депозите в банке, что дает возможность вкладчику получать проценты в фиксированном размере.

Это свидетельствует о том, что перед инвестированием у инвестора должны быть гарантии того, что в продолжении жизненного цикла инвестиционного проекта он не только не потерпит убытки за счет удешевления денег, но и сможет извлечь определенный доход.

Временной период, в течение которого проходит реализация проекта и она начинает приносить прибыль инвесторам, определяется предварительно. Чаще всего он устанавливается в соответствии с нормативными сроками эксплуатации оборудования, после завершения которых исчерпываются технические возможности процессов производства. Объективность расчетов обусловлена грамотным определением временных интервалов реализации проекта.

Фактор дисконтирования имеет значение в различных случаях, в частности когда необходимо:

Фактор дисконтирования имеет значение в различных случаях, в частности когда необходимо:

- оценить экономическую эффективность деятельности компании;

- рассчитать эффективность инвестпроекта;

- изучить альтернативы возможного инвестирования денег между различными направлениями и проектами, а также внутри одной компании, и выбрать самые перспективные направления инвестиционного развития;

- выполнить многосторонние вычисления;

- взять кредит в банке на инвестиционное развитие.

Коэффициент фактически определяет своего рода норматив издержек или поступления средств при инвестировании капитала в другой проект. Иначе говоря, данный показатель позволяет рассчитать величину процента, на который необходимо умножить планируемую прибыль с целью выхода на определенную сумму в отношении к текущему состоянию.

Как определить коэффициент дисконтирования

Разберем подробно, как вычислить данный показатель. Как правило, имеется в виду многоэтапный расчет, позволяющий определить перспективность и экономический эффект от реализации инвестпроекта. По этой причине коэффициент способствует приведению объема денежных потоков на N-м шаге к моменту приведения.

Для расчета коэффициента дисконтирования формула имеет следующий вид:

PV (приведенная стоимость) = FV (будущая стоимость) х 1/(1+R) n

Если выделить параметр приведения стоимости, получаем следующую формулу:

КД = 1/(1+R) х n

где R представляет собой определенный показатель нормы дисконта (ставка дисконтирования), а n – число шагов (временных интервалов от будущего момента до текущего в виде количества месяцев или лет).

Полученное значение всегда не превышает единицу. Он демонстрирует стоимость одной вложенной денежной единицы спустя какой-либо временной период. При этом условия должны соответствовать тем, которые были приняты для расчетов.

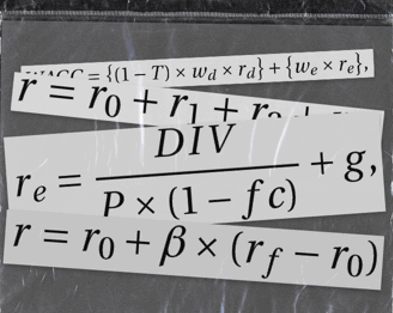

Основным элементом, необходимой составляющей для расчета коэффициента дисконтирования считается ставка дисконтирования. Для вычисления нормы дисконта предусмотрено много методов. Каждый из них базируется на разных принципах:

- различные модификации модели CAPM, определяющие стоимость капитальных активов компании;

- модель WACC, предусматривающая определение объема заемного капитала и собственных денежных средств;

- ROE, ROA и другие методики определения рентабельности капитала;

- кумулятивный метод расчета рисковых премий;

- экспертный (субъективный) метод, который базируется на аналитических прогнозах экспертов;

- модель Гордона, которая представляет собой дивидендный метод.

Формула модели Гордона имеет следующий вид:

Формула модели Гордона имеет следующий вид:

V = CF i+1 / R – g

Где V представляет собой окончательную стоимость на момент завершения прогнозного периода, CF i+1 – денежные потоки, полученные в течение 1-го года остаточного (постпрогнозного) периода.

R – это норма дисконта, g – темпы роста потока денег в долгосрочной перспективе.

За ставку дисконтирования могут быть приняты:

- темпы инфляции;

- стоимость долгосрочных депозитов;

- стоимость долгосрочных займов;

- величина ставки рефинансирования ЦБ РФ.

Инвестор сам определяет подходящий для него оценочный критерий, при этом сам несет риски, связанные с данным выбором.

При неправильном определении ставки дисконтирования или в случае, если она не учитывает главные риски, коэффициент будет рассчитан некорректно. Инвестор получит недостоверный прогноз, который повлечет за собой убытки.

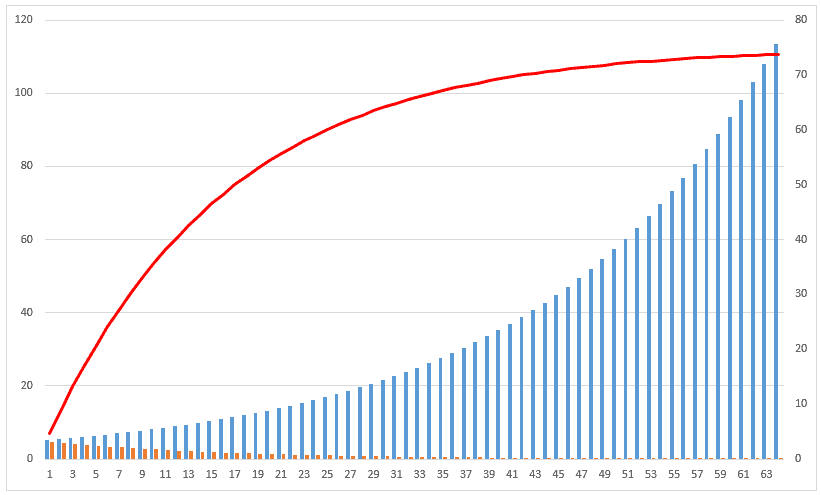

Еще одним элементом формулы является жизненный цикл инвестиционного проекта. Он представляет собой число анализируемых временных интервалов, в продолжении которых инвестпроект будет способен к генерированию денежных потоков. Чем более достоверно определены эти составляющие, тем выше точность окончательного результата.

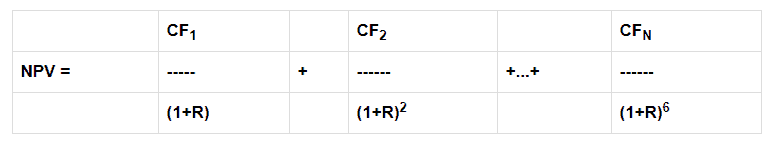

Примеры расчетов денежных потоков с применением коэффициента дисконтирования

Разберем примеры вычислений. Инвестор вложил в новый инвестпроект 800 000 руб. сроком на 6 лет. В соответствии с изученным бизнес-планом по прошествии этого периода инвестор сможет одним платежом получить 1 500 000 руб. Кумулятивно вычислена норма дисконта. Она составляет 12 процентов, причем процент ставки дисконтирования при расчетах учитывается, как 0,12.

Применяя вышеуказанную формулу, можно определить коэффициент дисконтирования:

КД = 1 / (1 + 0,12) х 6 = 0,5066

После расчета данного показателя, согласно формуле дисконтирования, можно определить приведенную стоимость денежного потока:

После расчета данного показателя, согласно формуле дисконтирования, можно определить приведенную стоимость денежного потока:

PV = FV * 1/(1+R) х n = 1 500 000 х 0,5066 = 759 900 руб.

На основании полученных результатов можно прийти к заключению, которое будет неблагоприятным для инвестора. С учетом данных условий он не только не получит прибыли. но и не сможет вернуть инвестированные средства.

Таким образом, инвестору лучше отказаться от такой идеи вложения средств. Существуют также следующие варианты (при наличии возможности):

- предложение о внесении изменений в главные условия инвестпроекта;

- сокращение срока реализации инвестиционного проекта;

- уменьшение ставки дисконтирования.

Допустим, в приведенном примере ставка дисконтирования уменьшена до 10 процентов. В данном случае коэффициент будет равен 0,5645, а приведенная стоимость денежного потока увеличится до 846 750 руб. Это поможет сделать инвестпроект доходным.

Аналогично сложится ситуация, если уменьшить период реализации проекта на один год. Даже с учетом предыдущей ставки дисконтирования коэффициент составит 0,5674, а стоимость приведенного денежного потока будет равна 851 100 руб.

Стоит заметить, что для вычисления коэффициента можно не использовать указанные выше формулы. Чтобы упростить процедуру расчетов существует и часто используется инвесторами таблица коэффициентов дисконтирования.

Она сформирована согласно стандартным принципам построения таблиц. Горизонтальная ось содержит процентные ставки, на вертикальной оси указываются периоды реализации инвестиционного проекта. Чтобы найти необходимое значение, находится ячейка пересечения подходящего срока и процентной ставки. Коэффициенты в таблице указаны с точностью до 10-тысячных. Наглядно это можно увидеть на скриншоте ниже.

Использование таблицы позволяет упростить и ускорить расчеты, что позволяет без особых усилий рассчитать альтернативные варианты для вложения инвестиций и благоприятного развития событий.

Использование таблицы позволяет упростить и ускорить расчеты, что позволяет без особых усилий рассчитать альтернативные варианты для вложения инвестиций и благоприятного развития событий.

В указанном выше примере рассматривалась выплата средств единым платежом, который проводится по завершении инвестиционного проекта. Практический опыт показывает, что намного чаще предусматриваются ежегодные выплаты. В этом случае, чтобы расчеты были корректными, следует вычислять коэффициент в отдельности для каждого года.

Например, 1 500 000 руб. инвестор получит за шестилетний период реализации проекта при ставке дисконтирования, равной 10 процентов, в равных частях, в виде аннуитетных платежей по 250 000 руб. ежегодно.

Используя формулы ежегодных вычислений можно определять коэффициенты дисконтирования в отдельности для каждого временного интервала. Потом их можно суммировать.

При использовании таблицы аннуитентных коэффициентов дисконтирования, изображенную на скриншоте ниже, среднегодовой платеж умножается на коэффициент, который находится в соответствующей ячейке. В рассмотренном выше примере он равен 4,3553.

При использовании таблицы аннуитентных коэффициентов дисконтирования, изображенную на скриншоте ниже, среднегодовой платеж умножается на коэффициент, который находится в соответствующей ячейке. В рассмотренном выше примере он равен 4,3553.

Отсюда следует, что коэффициенты, рассчитанные по формуле, почти идентичны показателям, которые находятся с использованием таблицы.

Отсюда следует, что коэффициенты, рассчитанные по формуле, почти идентичны показателям, которые находятся с использованием таблицы.

Особенности расчетов коэффициента, используемых на практике

В завершении рассматриваемой темы, следует остановиться на некоторых особенностях, которые связаны с вычислением стоимость приведенных потоков денег. У начинающих инвесторов часто возникает вопрос: как определить коэффициент дисконтирования при условии, если шаг задан в различных единицах. Есть ли отличия в формулах в данной ситуации.

Если интервал равен месяцу, фактор дисконтирования рассчитывается так:

1 / (1 + R) (Месяц – 1) / 12

Если интервал равен году, коэффициент рассчитывается так же, только в формулу вместо месяца подставляется год.

1 / (1 + R) (Год – 1) / 12

При расчете поквартального интервала учитывается показатель для каждого месяца, который равен последнему в каждом квартале. Другими словами, для 1-го, 2-го и 3-го месяца учитывается значение 3-го и так далее.

Одним из распространенных вопросов, интересующих инвесторов, является ситуация, при которой контролирующие инстанции выставляют требования проводить расчеты коэффициента вместо стандартной формулы, рассмотренной выше, по следующей:

КД = 1/(1+R) (n-0,5)

Данный подход к определению коэффициента носит название «модель среднегодового (среднепериодического) дисконтирования», которое производится по состоянию не на начало или конец интервала (чаще всего года), а на его середину.

Среднегодовое дисконтирование целесообразно при направлении постоянного и равномерного денежного потока. К примеру, это характерно для предприятий, осуществляющих деятельность в различных отраслях промышленности. Однако мнения экспертов о целесообразности такой модели расчетов зачастую расходятся.

За счет гибкости в применении коэффициент дисконтирования пользуется популярностью среди экономистов и финансовых аналитиков. Он позволяет определить перспективность и потенциальную прибыльность каждого инвестпроекта в определенном периоде времени. Стоит учесть, что данный финансовый инструмент имеет один весомый недостаток. Он является эффективным, если государство имеет стабильные финансовые рынки и отлично налаженные рыночные механизмы. Использовать его в государствах с переходной моделью экономики не рекомендуется в результате неточности и некорректности расчетов. Адекватно рассчитать риски для определения ставки дисконтирования в данной ситуации будет затруднительно.

Кроме приведенных выше расчетов, начинающим инвесторам важно руководствоваться методами фундаментального анализа, которые изучают такие факторы, как денежные потоки, оценку спроса и предложения, взаимосвязь финансовых рынков между собой и многие другие.